Una panoramica sui rischi e sulle fasi di un progetto immobiliare per inquadrare e valutare al meglio il rendimento atteso prospettato. Senza dimenticare gli strumenti di tutela previsti.

Uno dei principi fondamentali delle teorie sugli investimenti finanziari è la cosiddetta “Frontiera Efficiente”, più comunemente conosciuta come Curva Rischio/Rendimento, che risale ai primi anni ’50 per mano di Henry Markovitz, economista statunitense e premio Nobel per l’economia nel 1990.

Per rendimento si intende il ritorno economico atteso da un investimento, ovvero il guadagno realizzato rispetto al capitale impiegato. Spesso viene sintetizzato in indici come il ROI (Return on Investment) ovvero il rapporto tra capitale finale e capitale iniziale, o come l’IRR (Internal Rate of Return) che, per semplificare, esprime una misura annuale del rendimento del progetto e tiene dunque conto del tempo trascorso dal momento dell’investimento al momento del realizzo, e ovviamente di tutti gli eventuali flussi di cassa intermedi.

La definizione di rischio è meno univoca e la percezione di rischiosità di uno strumento finanziario contiene anche elementi che potremmo considerare più soggettivi. In linea generale, i fattori che determinano la rischiosità di uno strumento sono la volatilità del suo prezzo, il grado di liquidabilità dell’asset, la tipologia ed il settore di appartenenza dell’emittente, l’area geografica, ed altri fattori macroeconomici e di mercato.

La Curva Rischio/Rendimento

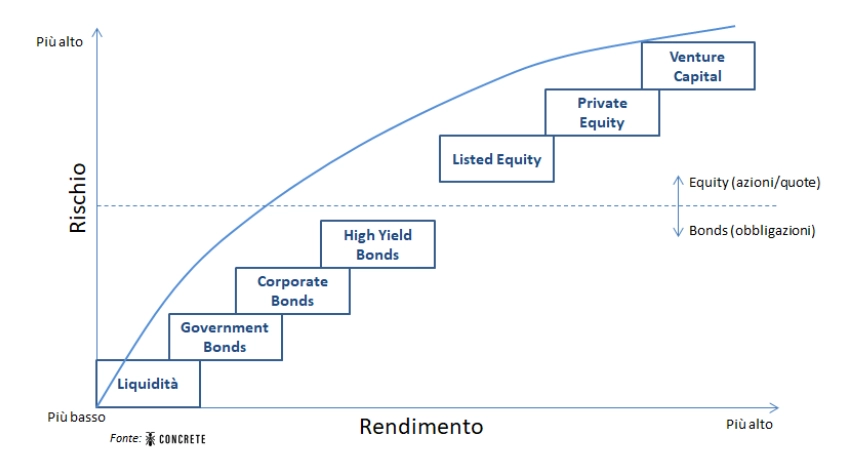

La Curva Rischio/Rendimento, volendo semplificare la teoria che descrive, è uno strumento che consente di rappresentare in un grafico cartesiano un concetto lineare: ogni investitore dovrebbe basare le proprie scelte di investimento valutando se il rendimento atteso da un asset specifico è adeguato rispetto al rischio che tale asset presenta. Secondo questo ragionamento dunque, un investimento molto rischioso dovrebbe presentare un rendimento alto per essere attrattivo, viceversa un investimento con rendimento atteso molto basso dovrebbe avere un profilo di rischio altrettanto basso.

Se volessimo rappresentare le principali Asset Class su un grafico Rischio/Rendimento, troveremmo una rappresentazione come segue:

Anche le operazioni immobiliari proposte da Concrete Investing possono essere collocate all’interno di una curva Rischio/Rendimento e la comprensione dei fattori di rischio del settore e la relativa aspettativa di rendimento meritano dunque un approfondimento.

In linea generale, lo strumento dell’equity crowdfunding immobiliare è a tutti gli effetti uno strumento “private equity”, ovvero prevede la sottoscrizione di quote di una società non quotata, diventandone soci. Tuttavia, per valutare quale dovrebbe essere il rendimento atteso dell’investimento, è importante conoscere quali sono i rischi residui nel momento in cui si sottoscrive, che variano a seconda della fase di sviluppo nella quale viene effettuato l’investimento.

I rischi di un progetto immobiliare

Ecco perché riteniamo utile, seppur con una modalità schematica e provando ad essere più comprensibili possibile, illustrare i principali rischi di un progetto di sviluppo immobiliare. Li elenchiamo di seguito seguendo un criterio temporale:

- Rischio della fase progettuale. Nella prima fase del progetto, lo Sviluppatore immobiliare dedica tempo e risorse allo studio di fattibilità dello sviluppo, dà mandato e si fa carico dei costi di consulenti (tra cui per esempio architetti e legali) per realizzare un progetto preliminare ed elabora un business plan previsionale sulla base delle informazioni a disposizione e delle normative vigenti. In questa fase non è ancora entrato in possesso dell’asset immobiliare, dunque sussiste il rischio che il progetto non parta nonostante i costi già sostenuti.

- Rischio della fase negoziale. Se lo studio di fattibilità dà esito positivo, lo Sviluppatore intavola una negoziazione con il proprietario dell’asset (che si tratti di terreno o di un fabbricato già esistente) spesso in competizione con altri Sviluppatori. Questa fase si conclude positivamente con la firma di un accordo preliminare oneroso di acquisto, spesso vincolato alle autorizzazioni necessarie per portare avanti il progetto, in cui lo Sviluppatore impiega risorse finanziarie proprie.

- Rischio autorizzativo. Lo Sviluppatore deve ottenere le autorizzazioni per poter procedere col progetto, tra cui l’autorizzazione della commissione paesaggio, le autorizzazioni ambientali, i permessi di costruzione. In questa fase il rischio principale è rappresentato dalle tempistiche, che non sono prevedibili e variano da caso in caso e da Comune a Comune. Anche in questo caso è lo Sviluppatore che si fa carico dei costi legati alla fase autorizzativa.

- Rischio finanziario. Una volta approvato, il progetto necessita di finanziamento , ovvero vanno trovate le coperture necessarie per la sua realizzazione. Questo spesso include la negoziazione con una Banca e/o il reperimento di ulteriori risorse finanziarie (equity o finanziamenti) da altri soggetti. La fase si conclude quanto lo Sviluppatore ha reperito tutte le risorse necessarie tramite un aumento di capitale e/o una delibera bancaria, spesso con garanzie reali da parte dello Sviluppatore).

- Rischio costruttivo e project management. In questa fase vi sono dei rischi legati alla gestione operativa del progetto, ovvero al reperimento ed il coordinamento dei numerosi fornitori / sub-appaltatori, alla costruzione dell’edificio, alla gestione del cantiere, al rispetto delle tempistiche previste, alla gestione di eventuali imprevisti.

- Rischio commerciale. L’ultima categoria di rischio di un progetto immobiliare è quello commerciale, ovvero quella legata all’attività di vendita delle unità (caso tipico di un progetto residenziale) o locazione/vendita degli spazi (caso tipico di un progetto direzionale), che prevede dunque le attività di comunicazione e marketing, la gestione della rete commerciale e dei processi di vendita.

Le fasi di un progetto immobiliare

L’equity crowdfunding immobiliare dà la possibilità agli investitori retail di entrare in società con gli Sviluppatori in diverse fasi di questo processo, spesso quando alcuni dei rischi sopra elencati sono già stati smarcati; in linea generale possiamo suddividere le operazioni in 3 fasi:

- Pre-Sviluppo: questa fase è caratterizzata dalla due diligence, dallo studio di fattibilità, dalla redazione del Business Plan, dalla trattativa per l’acquisto del terreno o dell’immobile e dall’esecuzione dell’iter urbanistico autorizzativo. Normalmente termina con l’ottenimento dei titoli necessari all’operazione. Investire durante questa fase comporta numerosi rischi e dunque elevati rendimenti attesi.

- Sviluppo: generalmente questa fase ha inizio con le diverse attività di cantiere che a loro volta possono essere più o meno consistenti e riguardare la demolizione, la costruzione o la riqualificazione). In questa fase l’iter urbanistico è superato dalla presenza dei titoli, i tempi e i costi sono maggiormente prevedibili. Rimane ovviamente la necessità di gestione del rischio costruttivo e, a seconda del modello operativo dello Sponsor (l’operatore che gestisce il progetto), anche il rischio commerciale.

- Post-Sviluppo: in questa fase il cantiere è concluso e sono da implementare le strategie definite tra cui, per esempio, la messa a rendita, la vendita frazionata o dell’intero immobile. Questa fase è normalmente caratterizzata da un livello di rischiosità più basso in quanto tanti elementi sono ben definiti , in primis valori e tempi.

È dunque necessario valutare attentamente se il rendimento atteso prospettato all’investitore, per ciascuna opportunità di investimento, sia congruo rispetto alla fase in cui si trova il progetto. Bisogna cioè valutare quali rischi siano ancora presenti, e cercare di quantificarli, e quali invece sono già stati ridotti o eliminati.

Non è sempre immediato quantificare con precisione quanto debba essere il rendimento atteso per gli investitori che scelgono l’equity crowdfunding immobiliare poiché il rendimento, come detto poco fa, non è mai un valore assoluto ma dipende da numerosi fattori, tra cui quelli geografici, di contesto e di mercato.

Ogni qualvolta, dunque, ci si trovi impegnati nell’analisi di un’opportunità di investimento tramite equity crowdfunding, è necessario tenere in considerazione un’ampia varietà di fattori che incidono in modo diretto sui ritorni e sulle tempistiche del rendimento.

Conclusioni

Nei progetti presentati su Concrete Investing vengono sempre specificate le caratteristiche di ciascuna operazione, della fase in cui si trova, dei rischi mitigati e di quelli prospettabili nelle fasi successive. Disponendo di questa analisi, Concrete Investing dà l’opportunità di analizzare Offerte con profili rischio/rendimento diversi ma il più possibile congrui alle peculiarità del progetto.

Inoltre, come si è già visto in alcune Offerte presentate da Concrete Investing, vi sono ulteriori strumenti finalizzati ad una maggior tutela degli investitori, utili a gestire ulteriormente i rischi descritti nelle diverse fasi di sviluppo del progetto, e che vanno ad influenzare la rischiosità dell’investimento e dunque anche i ragionamenti sul rendimento atteso. Abbiamo approfondito ulteriormente queste tematiche in un un altro articolo del nostro blog incentrato sugli strumenti per la tutela degli investitori.

Nel frattempo se non sei ancora iscritto al nostro portale ricorda che puoi farlo gratis e in pochi istanti cliccando il pulsante qui sotto: attraverso le nostre comunicazioni via newsletter sarai aggiornato sui prossimi progetti in partenza (ce ne sono due a Milano che trovi già in home page) e sugli approfondimenti dedicati alle operazioni immobiliari presentate, comprese le analisi sui rischi e sulle fasi di sviluppo delle stesse.